Самостоятельный расчет налога на квартиру по кадастровой стоимости

В 2016 году изменился порядок уплаты налога на недвижимое имущество, в том числе на квартиры, что затронуло интересы большинства российских граждан. С этого времени сумма налога рассчитывается при учете кадастровой стоимости объекта. В подавляющем числе случаев налог заметно увеличивается. Полностью в новом размере налог на недвижимость придется платить с 2020 года, до этого он ежегодно увеличивается на 20 %.

Из нашей статьи вы узнаете об особенностях кадастровой стоимости квартиры, об актуальной формуле расчета налога, а также о возможных вычетах и льготах.

Содержание

- Чем кадастровая стоимость отличается от инвентаризационной?

- Почему увеличился налог на квартиры и другую недвижимость?

- Пример расчета налога по двум вариантам оценки

- Поэтапный переход к новому размеру налога

- Вычеты для владельцев жилья

- Порядок предоставления льгот

- Как узнать налоговую ставку для своего региона?

- Как узнать кадастровую стоимость квартиры без расчетов?

Чем кадастровая стоимость отличается от инвентаризационной?

До введения нового порядка при расчете налога на квартиру специалисты отталкивались от инвентаризационной стоимости, которая указана в техническом паспорте БТИ. Она учитывает износ квартиры, а также цены на строительные работы и услуги, поэтому считается восстановительной. Несмотря на то, что инвентаризационная стоимость индексировалась, для старого жилого фонда цифры никак не соответствовали текущим ценам на жилье.

Кадастровая оценка была введена с целью максимально отразить именно рыночную стоимость недвижимых объектов: квартир, домов, земельных участков. Она проводится региональными властями по утвержденной Правительством методике, и ее результаты вносятся в ЕГРН — единый реестр недвижимости, который ведет Росреестр. Эти сведения передаются в налоговую инспекцию и служат основанием для расчета налога.

Почему увеличился налог на квартиры и другую недвижимость?

Проблема заключается в том, что методы расчета кадастровой оценки очень приблизительны. Они основаны на таких общих показателях, как:

- город (поселок),

- год постройки,

- площадь квартиры.

При этом не учитываются многие индивидуальные факторы:

- расположение вблизи дорог,

- инфраструктура района,

- близость промышленных объектов и т.д.

Поэтому кадастровая стоимость может оказаться как выше, так и ниже инвентаризационной.

Что касается, рыночной цены, кадастровая на практике часто получается гораздо больше. По этой причине владелец квартиры вынужден платить повышенный налог. Кадастровую стоимость можно оспорить, подав заявление в комиссию Росреестра или через суд. В последнем случае придется заказывать экспертный отчет у независимого оценщика.

Пример расчета налога по двум вариантам оценки

Рассчитаем сумму по старой и новой формуле для отдельно взятой квартиры, чтобы понять насколько существенно вырастет налог.

Квартира расположена в Москве. При расчете нам важны следующие параметры:

- Площадь — 100 кв. м.

- Инвентаризационная стоимость — 8 млн руб.

- Кадастровая стоимость — 12 млн руб.

В 2015 году (за 2014 год) собственник заплатил за квартиру 9 176 руб., исходя из инвентаризационной стоимости: 8 млн * 0,1 % (налоговая ставка на жилое помещение).

Новая формула расчета налога на квартиру:

налог = (КС – налоговый вычет) * налоговая ставка * размер доли,

где КС — кадастровая стоимость, а налоговый вычет рассчитывается путем умножения стоимости 1 м2 на 20 м2.

Таким образом, получаем следующий расчет:

(12 000 000 – 2 400 000*) * 0, 0015** * 1 = 14 400 руб.

*вычет — (12 000 000/100 (м)) * 20

**ставка налога — 0,15 %

В приведенном примере размер налога вырос в 1,5 раза, потому что дом относительно новый (оценка БТИ 2010 года). Для старых строений 60-х годов, особенно в историческом центре, сумма может увеличиться в 5–6 раз.

Как было упомянуто выше, оплата налога по новому расчету вводится постепенно, в течение 4-х лет, о порядке — читайте ниже.

Поэтапный переход к новому размеру налога

Статьей 408 НК РФ установлены правила расчета на переходный период до 2020 года. Так, если в регионе была полностью завершена кадастровая оценка всех объектов недвижимости на начало 2015 года, то именно из нее теперь будет рассчитываться налог. Каждый год сумма увеличивается на 20 % от разницы между новой и старой суммой. В приведенном выше примере она составляет: 14 400 – 9176 = 5 224 (руб.).

При расчете понижающего коэффициента нужно иметь в виду, что он применяется, начиная с года перехода на новую систему. В таблице представлены суммы, которые владелец квартиры из нашего примера будет выплачивать до 2020 года.

| Год уплаты | 2016 | 2017 | 2018 | 2019 | 2020 |

| Увеличение | + 20 % | + 40 % | + 60 % | + 80 % | 100 % |

| Сумма | 10 220 | 11 265 | 12 310 | 13 355 | 14 400 |

Данные в таблице актуальны для тех регионов, которые уже в 2016 году перешли на расчет налога из кадастровой стоимости. Их всего 28, включая Москву.

В 2017 году к этим регионам прибавился еще 21 субъект РФ (Санкт-Петербург, Воронежская, Кемеровская и другие области). Информацию об этом можно найти на сайтах местных администраций. Для жителей этих регионов в 2018 году понижающий коэффициент равен 0,4 (40 %). Для 15 областей, где только в этом году впервые начинают считать налог из кадастровой стоимости, соответственно применяется коэффициент для первого года (0,2).

Дата введения нового порядка расчета на территории региона определяется законом субъекта федерации, однако везде она должна быть установлена не позднее января 2020 года. До этого момента налог считается из инвентаризационной стоимости. Таким образом, чем раньше совершен переход, тем легче будет привыкнуть жителям России к этим новшествам.

Вычеты для владельцев жилья

При расчете налога применяются вычеты, размер которых определяется видом объекта:

| Вид недвижимости | Площадь, на которую уменьшается налоговая база, м2 |

| Индивидуальный жилой дом | 50 |

| Квартира в МКД (многоквартирном доме) | 20 |

| Отдельная комната | 10 |

| Единый недвижимый комплекс | 1 млн руб. |

Сумма, рассчитанная с учетом общей площади, уменьшается на произведение указанного метража и стоимости одного квадратного метра. Пример:

(1 500 000/50) * 20 = 600 000 (руб.), где:

- 1 500 000 — кадастровая стоимость,

- 50 м2 — площадь квартиры.

Следовательно, налог будет начислен на 900 000 рублей. Вычет предоставляется на всю квартиру целиком, независимо от числа собственников. Если их двое, и они вносят плату отдельно, сумма вычета каждого уменьшится на 10 м2. Однако количество объектов не ограничивается, получить вычет можно за городскую квартиру, садовый дом и т.д.

Порядок предоставления льгот

Льгота на квартиру и другие жилые помещения предоставляется только при условии, что они не используются для предпринимательской деятельности. Список граждан, которые раньше получали льготу в размере 100 %, не изменился (ст. 407 НК РФ). К ним относятся:

- пенсионеры;

- инвалиды I, II группы;

- участники ликвидации последствий катастрофы в Чернобыле;

- заслуженные лица (Герои РФ, ветераны войн, участники боевых действий);

- граждане, во владении которых дачные строения площадью менее 50 м2.

Важно! Если раньше льгота предоставлялась по всем объектам налогообложения, то с 2015 года — только для одного по выбору владельца. Так, например, пенсионер-инвалид, имеющий квартиру, отдельную комнату, загородный дом должен посчитать, что ему выгоднее и подать заявление в ФНС с указанием конкретного объекта.

Как узнать налоговую ставку для своего региона?

Имущественный налог рассчитывается отдельно на дома (индивидуальное жилищное строительство), дачные строения, квартиры, комнаты. Такой же порядок применяется в отношении единых недвижимых комплексов, если в их составе есть хотя бы одно жилое помещение. Для проживающих в многоквартирных домах предусмотрено освобождение от оплаты за площадь, относимую к общему имуществу жильцов.

Нормативная ставка установлена законом, она составляет 0,1%. Однако властями региона она может быть уменьшена или увеличена (не больше чем в 3 раза). Например, для Москвы действуют следующие размеры:

| Кадастровая стоимость объекта | Ставка |

| До 10 млн. рублей | 0,1% |

| От 10 млн. рублей до 20 млн. рублей | 0,15% |

| От 20 млн. рублей до 50 млн. рублей | 0,2% |

| От 50 млн. рублей до 300 млн. рублей | 0,3% |

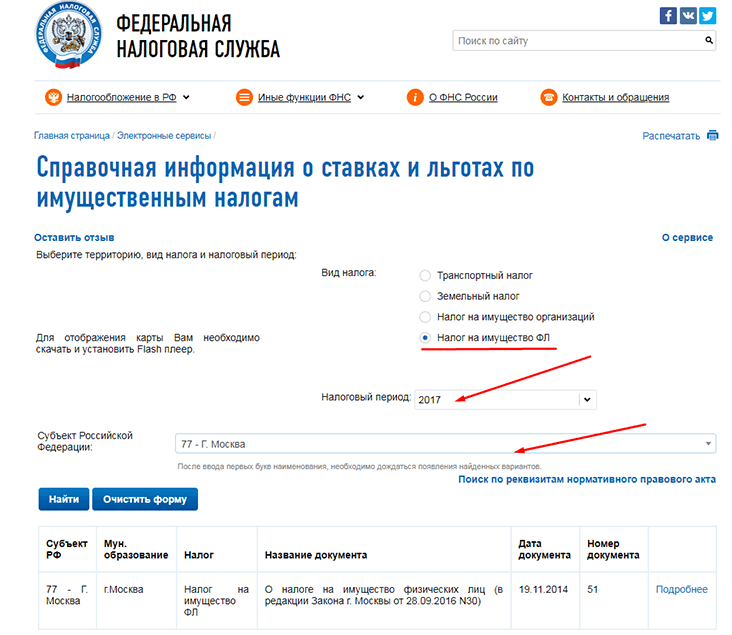

Посмотреть нормативные документы и размеры ставок можно на официальном сайте ФНС, выбрав из выпадающего списка свой регион.

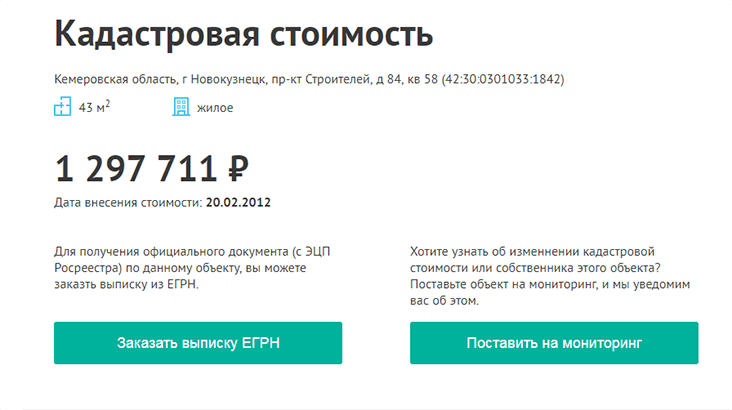

Как узнать кадастровую стоимость квартиры онлайн?

Государственная оценка объектов недвижимости проводится поэтапно, с разной скоростью в городах и сельских районах. Новая стоимость вносится в единый реестр недвижимости. Оперативно узнать актуальную для вашей квартиры кадастровую стоимость без риска запутаться в дальнейших расчетах вы можете на онлайн-сервисе «КТОТАМ.ПРО» Мы предоставляем информацию по любому объекту на территории Российской Федерации.

Для этого достаточно ввести адрес в форму и нажать кнопку «найти». На экране появятся официальные данные из Росреестра:

Их можно смело использовать для расчета налога по своей квартире или, например, при выборе объекта для оформления льготы.

Если вам нужен официальный документ, на «КТОТАМ.ПРО» вы можете заказать выписку из ЕГРН. Она будет предоставлена вам в электронном виде с цифровой подписью сотрудника Росреестра. Распечатанный бланк вы можете использовать:

- при заказе независимой экспертизы рыночной стоимости для оспаривания кадастровой оценки через суд;

- для предоставления покупателю при оформлении купли-продажи квартиры;

- для проверки данных кадастрового паспорта: он может оказаться устаревшим, поскольку периодически производится переоценка объектов.

Также выписку можно запросить путем личного посещения территориального органа Росреестра или же через МФЦ. Срок ожидания в этом случае составит минимум 5 дней. Уникальность «КТОТАМ.ПРО» в том, что нужный документ вы получите всего за 250 рублей уже в день подачи заявки. Сервис гарантирует вам конфиденциальность, оперативность и достоверность сведений.

Комментарии